Эксперт+

Забота

Эксперт+

Заботао вашем будущем

Эксперт+

Забота

Эксперт+

ЗаботаГода три назад, когда я только начал вести сайт, я высказывал своё мнение об ипотеке, с тех пор оно не поменялось. На мой взгляд, ипотека, это зло! Во всяком случае, в том виде, в котором она существует в России сейчас.

В то же время, ипотечный кредит для огромного количества людей, это действенный метод обзавестись жильем, оплачивая его в рассрочку. В последние годы наметилась тенденция снижения процентной ставки, ипотека становится доступнее.

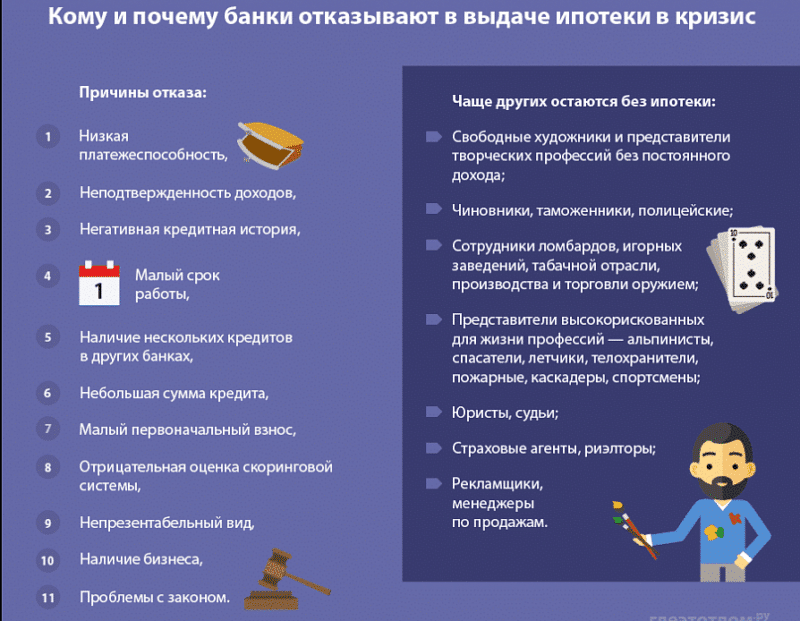

Со стороны банка, ипотека, хоть и является выгодной сделкой, но в то же время это большой риск. Возврат кредита растянут на много лет, кризисные явления в экономике снижают реальный уровень доходов населения, так что в настоящее время кредиторы подходят со всей тщательностью к проверке анкет-заявок потенциальных заемщиков.

Банки рассматривают десятки факторов, характеризующих вас как будущего клиента. Я не буду рассматривать весь спектр анализируемых фактов, тем более, что в случае отказа в выдаче ипотечного займа банковское учреждение не афиширует причины такого решения.

В данной статье сделан акцент на дальнейших действиях несостоявшегося заемщика после того, как ему отказали в подписании ипотечного кредитного договора, другими словами, что делать, если отказали в ипотеке.

Оглавление

Во-первых, еще до похода в банк нужно ознакомиться со своей кредитной историей. Чтобы это сделать, можно заполнить специальный запрос на сайте Центробанка России. Процедура эта абсолютно бесплатна, но провести ее можно лишь раз в год. Также можно обратиться за получением интересующих вас данных в любой другой банк, отказ в выдаче вашей КИ будет неправомерным.

Внимание! Если вы не хотите морочиться с самостоятельным получением этой информации, обратитесь к специализированным брокерам. Они получат требуемые данные за небольшую оплату – около 500 рублей на настоящий момент.

Если в кредитной истории есть какие-либо недочеты – нужно постараться ликвидировать их. Даже просроченная задолженность в несколько рублей по мелкому потребительскому кредиту может стать серьезным препятствием на пути оформления ипотеки. Убедитесь, что вы ни копейки не должны кредиторам.

Если вы не соблюдали график платежей, вносили деньги нерегулярно, кредитная история будет негативной. Чтобы исправить эту оплошность и вернуть доверие банков, можно проделать следующее:

Вышеописанные действия сделают вашу кредитную историю (КИ) более привлекательной для банковских учреждений, что обязательно повысит шансы на одобрение заявки на ипотеку.

Многие банковские учреждения рекламируют возможность оформления ипотеки без справки о доходах. Клиент устно или в форме произвольно составленной пояснительной записки рассказывает о том, сколько и как он зарабатывает, а банк берет эту информацию во внимание. Несмотря на рекламу, естественно, что предпочтение будет отдано такому клиенту, который получает «белую» зарплату должного уровня и имеет подтверждающие это официальные документы. Если вы работаете неофициально, но собираетесь брать ипотеку, подумайте об открытии ИП.

Индивидуальное предпринимательство позволит вам отражать доход и делать это официально. Нужно будет сдавать несколько несложных отчетов, что можно поручить бухгалтеру. Расходы на бухгалтерское сопровождение и уплату налогов будут полностью оправданы, если вы получите выгодный процент по ипотечному кредиту. К тому же, ведение дел через оформление индивидуального предпринимательства накапливает нужный трудовой стаж для начисления пенсии в будущем.

При желании ИП можно закрыть после получения ипотечного займа. Но если вам такой вариант не подходит вообще, будьте готовы внести свыше 50% стоимости квартиры или дома в виде первоначального взноса – это повысит шансы на одобрение вашей заявки банком.

Если кредитуемой стороной выступает не одно, а сразу несколько физических лиц, банк пойдет на сделку гораздо охотнее. Процент одобрения ипотеки с привлечением созаемщиков выше, чем, когда кредитор заключает договор единолично.

Дополнительными подписантами ипотеки могут выступать супруги заемщика, его родственники или друзья. Данное действие не только повышает шансы ипотеки быть одобренной и реализованной в действительности, но и увеличивает кредитный лимит такого займа, ведь при расчете учитывается совокупный доход обратившихся физлиц.

Внимательно изучайте кредитный договор, нужно правильно понять, когда должен вносить оплату созаемщик, существует два варианта внесения им платежей по кредиту:

Если вы не планируете реально привлекать созаемщика к оплате кредита, а лишь повышаете шансы ипотеки на одобрение таким образом, настаивайте на втором варианте.

В настоящее время в медиа-пространстве Российской Федерации нередко встречается реклама арендно-накопительных жилищных программ, выставляемых как альтернативный способ купить жилье, не имея на руках полной суммы.

Накопив половину стоимости квартиры, участник такой программы получает возможность приобрести искомую жилплощадь и оформить её в собственность. Недостающая сумма добавляется за счет средств компании, реализующей такую программу. Жить в квартире новый собственник сможет только лишь после выплаты всей задолженности за приобретенную жилплощадь. До этого момента квартира сдается участникам-арендаторам по льготной ставке, составляющей примерно 50% стоимости аренды аналогичного жилья.

Данный механизм приобретения квартиры является непривычным для населения страны и требует тщательного изучения. Не ясно, как защищены права участников таких программ. В случае оформления ипотеки законодательное обоснование сделки и механизм защиты участников ДДУ более понятны.

Справедливости ради, стоит отметить, что у нас в агентстве была одна такая сделка с кредитной организацией, которая выступала кредитором. Я должен отметить, что тот подход, который демонстрировал сотрудник компании, курировавший сделку, меня впечатлил. Всё было намного серьёзней, чем сейчас это делается в банках при выдаче ипотеки. Такого тщательного изучения и проверки документов я еще нигде не встречал.

Если в ипотеке отказали, можно попробовать изменить некоторые условия оформления сделки, например:

Возможно, что банковское учреждение не считает инвестиционно привлекательным приобретаемый вами объект недвижимости. В случае неплатежеспособности клиента квартиру или дом придется изымать, а затем продавать на рынке. Банк точно не захочет финансировать приобретение маленькой «хрущевки» на окраине, ведь продать такую жилплощадь за разумные деньги будет трудно. Выдавая ипотечный кредит на покупку квартиры в новостройке, расположенной в оживленном районе города, банковское учреждение рискует меньше.

Несмотря на типичные для всех банков механизмы проверки потенциального заемщика (использование скоринговой системы и т.п.), все равно существуют различия в статистике одобрения заявок на получение ипотеки между различными учреждениями. Возможно, при всех равных условиях, вашу заявку одобрит другой банк.

Специалист, располагающий максимальной информацией в сфере кредитования, - так можно охарактеризовать кредитного брокера. Обратившись к нему, узнаете обо всех подводных камнях того или иного вида займа, будете иметь возможность сравнить предложения различных банков с учетом всех особенностей предлагаемых кредитов. В обязанности брокера входит подготовка документов клиента, консультация по всем связанным с оформлением займа вопросам. Грамотный специалист сможет дать рекомендации, как повысить вашу привлекательность для банка как заемщика, что существенно снизит возможность того, что в кредите вам откажут.

Отказ в выдаче ипотеки не ставит крест на вашей идее приобрести квартиру в кредит. Улучшайте анализируемые банком показатели, работайте с кредитной историей. Помните, ищущий обрящет! Если вы решили, что без ипотеки вам никак не прожить, то можете обращаться к нам.

У нас практически каждый специалист в состоянии помочь вам с получением ипотеки в любом банке России, а в особо тяжелых случаях мы задействуем нашу тяжелую артиллерию, кредитного брокера, который путём различных манипуляций, недоступных для простого человека, так или иначе, получит одобрение на ипотеку.