Эксперт+

Забота

Эксперт+

Заботао вашем будущем

Эксперт+

Забота

Эксперт+

ЗаботаПокупая квартиру, каждый адекватный человек рассчитывает это сделать подешевле. Возможность вернуть подоходный налог, удерживаемый предприятием или ИП с вашей зарплаты, является одним из законных методов сэкономить при приобретении недвижимого имущества.

Рассмотрим подробно сегодня этот вопрос

Оглавление:

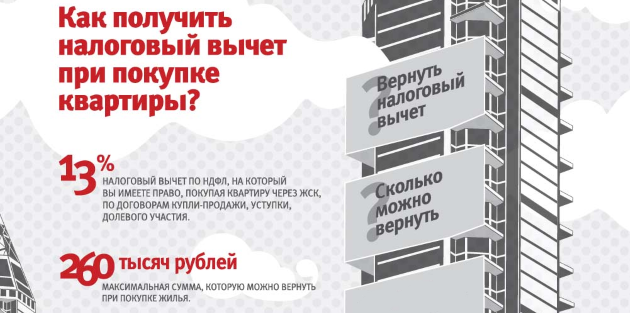

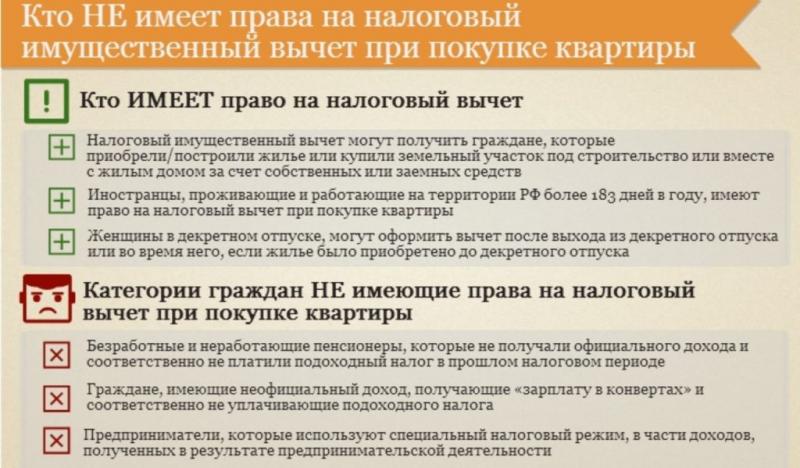

Если вы официально трудоустроены, а работодатель добросовестно уплачивает в бюджет 13% вашей зарплаты в виде подоходного налога – поздравляю, вы имеете законное право на получение налогового вычета. Его размер такой же – 13% от стоимости жилья. Существуют ограничения по общей сумме полученных от государства средств, но об этом позже. Каждый гражданин РФ может получить деньги в рамках этой программы, если он:

Отказать в получении денег вам могут по нескольким причинам:

Здесь важна дата покупки или постройки вашей недвижимости. Если это произошло до 01.01.2014 г. – имеете право на разовое получение средств вычета в размере 13% стоимости жилья. Если сумма составляла, к примеру, 1 миллион рублей, то вы получите 130 тыс. руб. и ни копейки больше. А вот если хозяином квартиры или дома вы стали после указанной даты, денежные средства в рамках программы сможете получать многократно, но не более общей суммы в 260 тыс. руб. Государство определило, что возвращать налоговый вычет будет из суммы не более 2 млн. руб., 13% от которых и составляют указанные 260 тыс.руб. Ниже мы приведем конкретные примеры расчетов получения денег.

Здесь поговорим о жилье, купленном или построенном после 01.01.2014 г. Итак, максимальная сумма возврата – 260 тыс. рублей, если общая сумма затрат равнялась двум миллионам рублей и более. Как будут возвращать? Частями. За прошедший год сможете получить сумму, равную годовому подоходному налогу, который удержал с вашей зарплаты работодатель, а после уплатил в бюджет. Сможете получать налоговый вычет столько лет, сколько это потребуется, чтобы дойти до суммы в 260 тыс. руб.

Рассмотрим для наглядности пару примеров.

Пример 1.

Квартира была куплена в начале 2015 года за 2,5 млн. руб., т.е. сумма более 2 млн.руб., установленных законом для расчета вычета. Таким образом, общий размер налоговой компенсации, на которую можете претендовать равен 260 тыс. руб.

Весь год вы трудились, были официально оформлены, подоходный налог исправно перечислялся бухгалтером вашего предприятия в государственный бюджет. Ваша зарплата составляла 25 тыс. руб. в месяц. Всего за год было заработано 25 х 12 = 300 тыс. руб. Значит, в начале 2016-го года вы можете обратиться в налоговую инспекцию и получить 13% от вашей зарплаты в виде налогового вычета. Эта сумма будет равна 300 х 0,13 = 39 тыс. руб.

В следующем году, к сожалению, вы потеряли старую работу, находились в поиске работы. Потом работали без оформления, например, проходили испытательный срок. И за весь год на законных основаниях отработали всего 3 месяца с зарплатой в 30 тыс. руб. Весь официальный доход за год составил 90 тыс. руб. Сумма, которую в 2017-ом можете компенсировать как вычет составит 90 х 0,13 = 11,7 тыс.руб.

Итак, за 2 года вы получили налогового вычета 39 + 11,7 = 50,7 тыс. руб. В будущем остается получить еще 260 – 50,7 = 209,3 тыс.руб.

Пример 2.

Вы купили одну квартиру за 1 млн. рублей в 2015-ом году, при этом оформили за ее покупку налоговый вычет. Он в данном случае составит 130,0 тыс. руб. Потом в 2016-ом году купили еще дом стоимостью 2 млн.руб. Вы можете снова оформить право на получение средств из бюджета. Но вся сумма, которую гражданин может потратить на жилье по данной программе составляет 2 млн.руб., а 1 млн. руб. вы уже потратили в 2015-ом. Значит, при оформлении второго пакета документов в расчет будет браться сумма, равная 2 – 1 = 1 млн. руб. И опять сумма налогового вычета составит 130 тыс.руб. А всего вы получите 260 тыс. руб., положенных законодательством.

Актуальный список необходимых документов при оформлении налоговой компенсации выглядит так:

Если вы состоите в браке, налоговая инспекция может потребовать от вас оформить заявление о распределении получаемых средств между супругами.

Оформлять свое право на получение средств вычета можно тогда, когда вы полностью расплатились за имущество, имеете на руках документы, подтверждающие право собственности и оплату. Зачастую оформление налоговой компенсации проводится в начале года, лучше всего идти в инспекцию в середине января. Если вы купили квартиру несколько лет назад, но ранее не пользовались своим правом на получение налогового вычета – можете учесть доход не только за предыдущий год, но и за 2 года, предшествовавших ему, т.е. всего за 3 года. Например, вы купили квартиру в январе 2014 года, но оформить получение вычета решили только теперь. Значит, в налоговую предоставите справки за 2014, 2015 и 2016-й годы.

Лучше всего идти самостоятельно в налоговую инспекцию. Процедура не такая уж сложная, обратившись к посреднику, потратите лишние деньги. Бывает, что времени разобраться не хватает – тогда позвоните нашему юристу и он бесплатно проконсультирует вас по возникшим вопросам. На рассмотрение вашего пакета документов налоговому органу потребуется около 2-4 месяцев.

Процедуру получения вычета можно провести непосредственно на вашем рабочем месте. Для этого вы должны получить в налоговой инспекции письменное уведомление о праве на получение налогового вычета. Для этого представите в госорган документы согласно установленного списка и подадите соответствующее заявление, скачать его можно по ссылке ниже. После получения документа из налоговой отдадите его в бухгалтерию вашего предприятия и зарплату станете получать без вычета подоходного налога. До тех пор пока не исчерпается лимит положенного вам налогового вычета.

Надеюсь, что в данной статье, я смог донести своим читателям ответ на вопрос о том какая сумма подоходного налога подлежит возврату при покупке квартиры в 2017 году.